Szczegółowe wyjaśnienie aktualizacji AAVE V4: Przekształcanie pożyczek z modułowością, czy stare monety mogą zapoczątkować kolejną wiosnę?

Napisane przez: Umbrella, Deep Tide TechFlow

Wieczorem 25-go post założyciela AAVE, Stani, zapowiadający nadchodzącą premierę AAVE V4, szybko przyciągnął wiele uwagi i dyskusji, a niedawne kontrowersje między AAVE a WLFI dotyczące propozycji dystrybucji tokenów 7% również wywołały poruszenie na rynku.

od jakiegoś czasu uwaga rynku skupia się na AAVE, uznanym protokole pożyczkowym.

Choć spór między AAVE a WLFI nie osiągnął jeszcze ostatecznego zakończenia, za tą "farsą" wydaje się wyłaniać inny obraz – "nowe monety w płynącej wodzie, żelazne AAVE".

Wraz z pojawianiem się coraz większej liczby nowych monet, stymulowanych popytem na pożyczki w postaci stałych tokenów w łańcuchu, AAVE bez wątpienia ma dobre fundamenty i katalizatory.

Ta aktualizacja V4 może pozwolić nam dostrzec jego silną konkurencyjność w przyszłości w dziedzinie DeFi i główną przyczynę rosnącego wolumenu działalności.

Od protokołów pożyczkowych po infrastrukturę DeFi

Kiedy omawiamy AAVE V4, najpierw musimy zrozumieć kluczowe pytanie, dlaczego rynek oczekuje tej aktualizacji?

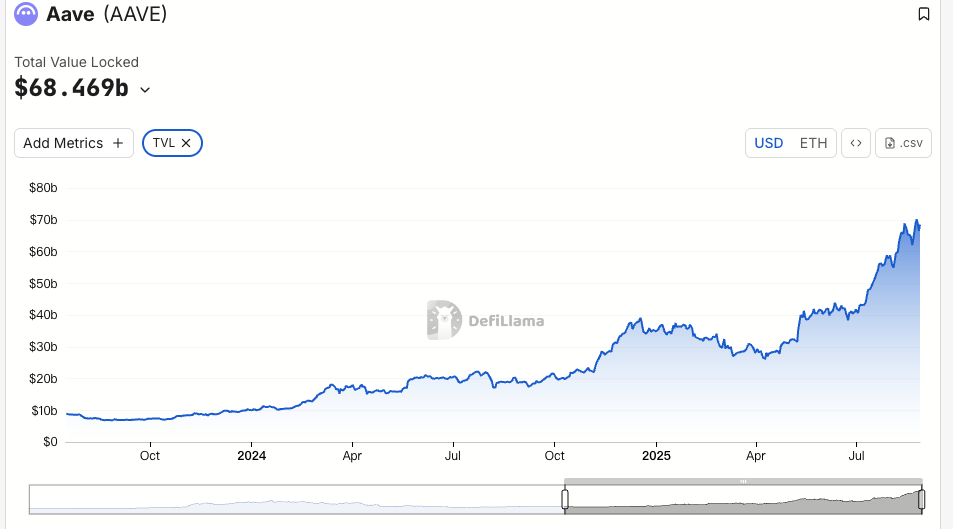

Od ETHLend w 2017 roku do dzisiejszego giganta DeFi z TVL wynoszącym 38,6 miliarda dolarów, jako uznany protokół, AAVE faktycznie zoptymalizował każdą wersję przeszłości i może w różnym stopniu wpływać na płynność i rozgrywkę aktywami on-chain.

Historia wersji AAVE jest w rzeczywistości historią ewolucji pożyczek DeFi.

Na początku 2020 roku, kiedy uruchomiono V1, cały wolumen blokady DeFi wynosił mniej niż 1 miliard dolarów. AAVE wykorzystuje pule płynności zamiast modelu P2P, umożliwiając zmianę pożyczek z "oczekiwania na dopasowanie" na "natychmiastową transakcję". Ta zmiana pomogła AAVE szybko zdobyć udział w rynku.

V2 został uruchomiony pod koniec 2020 roku, a podstawowymi innowacjami są błyskawiczne pożyczki i tokenizacja długu. Błyskawiczne pożyczki zrodziły ekosystemy arbitrażu i likwidacji, stając się ważnym źródłem przychodów dla protokołów. Tokenizacja długu pozwala na transfer pozycji, torując drogę kolejnym agregatorom zysków. V3 w 2022 roku koncentruje się na interoperacyjności między łańcuchami, umożliwiając większej liczbie aktywów on-chain wejście do AAVE i stanie się łącznikiem dla płynności wielołańcuchowej.

Co więcej, AAVE stało się punktem odniesienia dla cen. Projektując stopy procentowe, protokoły DeFi odnoszą się do krzywej podaży i popytu AAVE. Przy wyborze wskaźnika zabezpieczenia, nowe projekty będą również porównywać parametry AAVE.

Jednak pomimo tego, że V3 jest infrastrukturą, ograniczenia architektoniczne V3 stają się coraz bardziej oczywiste.

Największym problemem jest rozdrobnienie płynności. Obecnie AAVE ma TVL w wysokości 60 miliardów dolarów na Ethereum, podczas gdy Arbitrum ma tylko 4,4 miliarda dolarów i jeszcze mniej Base. Każdy łańcuch jest niezależnym królestwem, a fundusze nie mogą płynąć sprawnie. To nie tylko obniża efektywność kapitałową, ale także ogranicza rozwój małych sieci.

Drugim problemem są wąskie gardła w zakresie innowacji. Każda nowa funkcja wymaga pełnego procesu zarządzania, który często trwa miesiące od propozycji do wdrożenia. W środowisku szybkiej iteracji DeFi prędkość ta oczywiście nie jest w stanie nadążyć za popytem rynku.

Trzecim problemem jest to, że potrzeby związane z dostosowywaniem nie mogą zostać zaspokojone. Projekty RWA wymagają KYC, GameFi wymaga zabezpieczenia NFT, a instytucje potrzebują oddzielnych pul. Jednak ujednolicona architektura V3 jest trudna do zaspokojenia tych zróżnicowanych potrzeb. Albo całe poparcie, albo nie całe poparcie, nie ma kompromisu.

To jest podstawowy problem, który V4 ma rozwiązać: jak przekształcić AAVE z potężnego, ale sztywnego produktu w elastyczną i otwartą platformę.

Aktualizacja V4

Zgodnie z publicznie dostępnymi informacjami, głównym kierunkiem poprawy V4 jest wprowadzenie "Unified Liquidity Layer" i przyjęcie modelu Hub-Spoke w celu zmiany istniejącego projektu technicznego, a nawet modelu biznesowego.

Source@Eli5DeFi

Hub-Spoke: Rozwiązuj zarówno niezbędne, jak i niezbędne problemy

Mówiąc prościej, Hub skupia całą płynność, a Szprycha jest odpowiedzialna za konkretny biznes. Użytkownicy wchodzą w interakcję za pośrednictwem szprych na zawsze, a każda szprycha może mieć swoje własne zasady i parametry ryzyka.

Co to oznacza? Oznacza to, że AAVE nie musi już służyć wszystkim za pomocą zestawu zasad, ale może pozwolić, aby różne szprychy służyły różnym potrzebom.

Na przykład Frax Finance może stworzyć dedykowaną szprychę, która akceptuje tylko frxETH i FRAX jako zabezpieczenie i ustawia bardziej agresywne parametry. Tymczasem "szprycha instytucjonalna" może akceptować tylko BTC i ETH, wymagać KYC, ale oferować niższe stopy procentowe.

Dwie szprychy dzielą płynność tego samego centrum, ale są od siebie odizolowane od ryzyka.

Subtelność tej architektury polega na tym, że rozwiązuje ona problem "zarówno chce, jak i chce". musi charakteryzować się zarówno głęboką płynnością, jak i izolacją ryzyka; Powinien być zarządzany w ujednolicony sposób i elastycznie dostosowywany. W przeszłości były one sprzeczne w AAVE, ale model Hub-Spoke pozwala im współistnieć.

Mechanizm dynamicznej premii za ryzyko

Oprócz architektury Hub-Spoke, V4 wprowadza również mechanizm dynamicznej premii za ryzyko, rewolucjonizując sposób ustalania oprocentowania pożyczek.

W przeciwieństwie do modelu ryczałtowego V3, V4 dynamicznie dostosowuje stopy procentowe w oparciu o jakość zabezpieczenia i płynność rynku. Na przykład wysoce płynne aktywa, takie jak WETH, cieszą się podstawowymi stopami procentowymi, podczas gdy bardziej zmienne aktywa, takie jak LINK, płacą dodatkową premię. Mechanizm ten jest zautomatyzowany dzięki inteligentnym kontraktom, co nie tylko poprawia bezpieczeństwo protokołu, ale także sprawia, że koszty pożyczki są bardziej sprawiedliwe.

Funkcja Smart Account

V4 Smart Account pozwala użytkownikom działać wydajniej. W przeszłości użytkownicy musieli przełączać portfele między różnymi łańcuchami lub rynkami, co sprawiało, że zarządzanie złożonymi pozycjami było czasochłonne i pracochłonne. Inteligentne konta pozwalają teraz na zarządzanie aktywami wielołańcuchowymi i strategiami pożyczkowymi za pośrednictwem jednego portfela, zmniejszając liczbę kroków operacyjnych.

Użytkownik może dostosować zabezpieczenie WETH na Ethereum i pożyczanie na Aptos w ramach tego samego interfejsu, eliminując potrzebę ręcznych przelewów między łańcuchami. To usprawnione doświadczenie ułatwia uczestnictwo w DeFi zarówno małym użytkownikom, jak i profesjonalnym traderom.

Cross-chain vs. RWA: Poszerzanie granic

DeFi V4 umożliwia interakcję między łańcuchami drugiego poziomu za pośrednictwem Chainlink CCIP i obsługuje łańcuchy inne niż EVM, takie jak Aptos, umożliwiając bezproblemowe połączenie większej liczby aktywów z AAVE. Na przykład użytkownik może stakować aktywa na Polygon oraz pożyczać i pożyczać na Arbitrum, a wszystko to w jednej transakcji. Dodatkowo, V4 integruje aktywa świata rzeczywistego (RWA), takie jak tokenizowane obligacje skarbowe, otwierając nowe drogi dla funduszy instytucjonalnych do wejścia na DeFi. To nie tylko rozszerza pokrycie aktywów AAVE, ale także sprawia, że rynek pożyczkowy jest bardziej inkluzywny.

Reakcja rynku

Chociaż AAVE doświadczyło w tym tygodniu spadku na rynku kryptowalut, jego dzisiejsze odbicie było znacznie silniejsze niż w przypadku innych wiodących celów DeFi.

Tokeny AAVE odnotowały wolumen obrotu w całej sieci w wysokości 18,72 mln USD w ciągu 24 godzin po doświadczeniu krachu na rynku kryptowalut w tym tygodniu, znacznie wyższy niż 7,2 mln USD Uni i 3,65 mln USD Ldo, co odzwierciedla pozytywną reakcję inwestorów na innowacje w protokole, podczas gdy zwiększona aktywność handlowa jeszcze bardziej zwiększyła płynność.

W porównaniu z początkiem sierpnia, TVL AAVE wzrósł w tym miesiącu o 19% do rekordowego poziomu w pobliżu 70 miliardów dolarów i obecnie zajmuje pierwsze miejsce w TVL w łańcuchu ETH. Wzrost ten znacznie przekracza średnią rynkową DeFi, a wzrost TVL potwierdza również skuteczność strategii AAVE V4 opartej na wielu aktywach, co może sugerować, że fundusze instytucjonalne po cichu weszły na rynek.

– >

– >

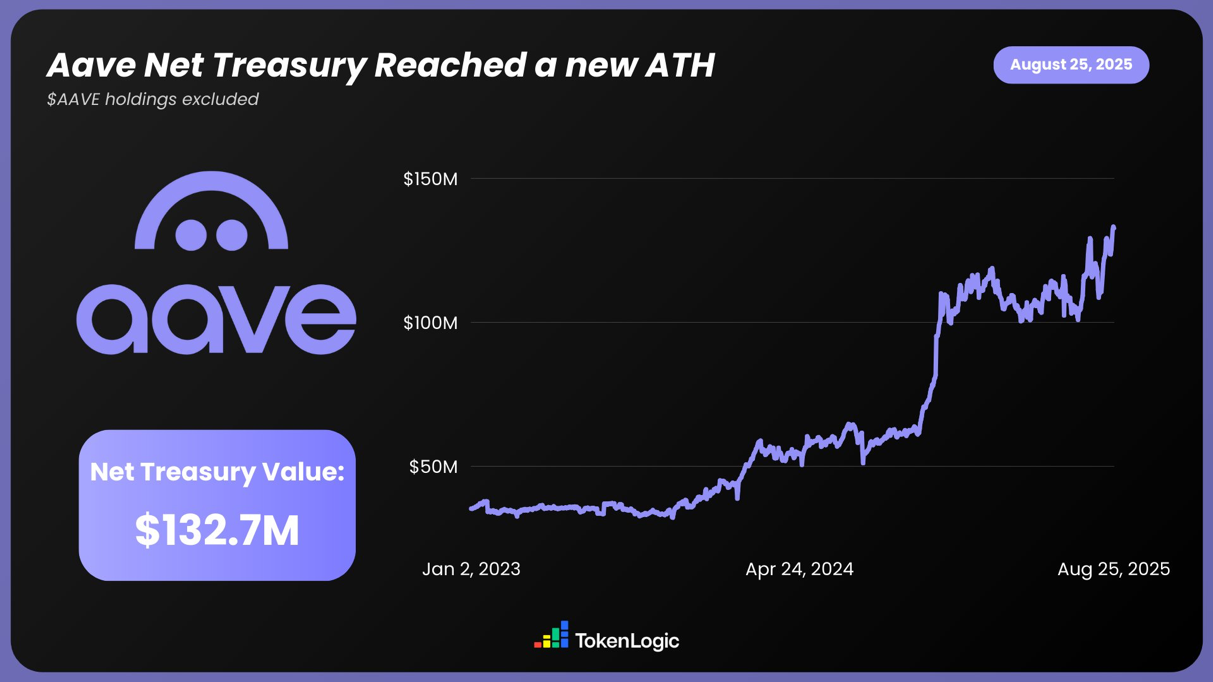

Według danych TokenLogic, całkowite aktywa netto AAVE osiągnęły nowy rekord 132,7 mln USD (z wyłączeniem posiadanych tokenów AAVE), co stanowi wzrost o około 130% w ciągu ostatniego roku.

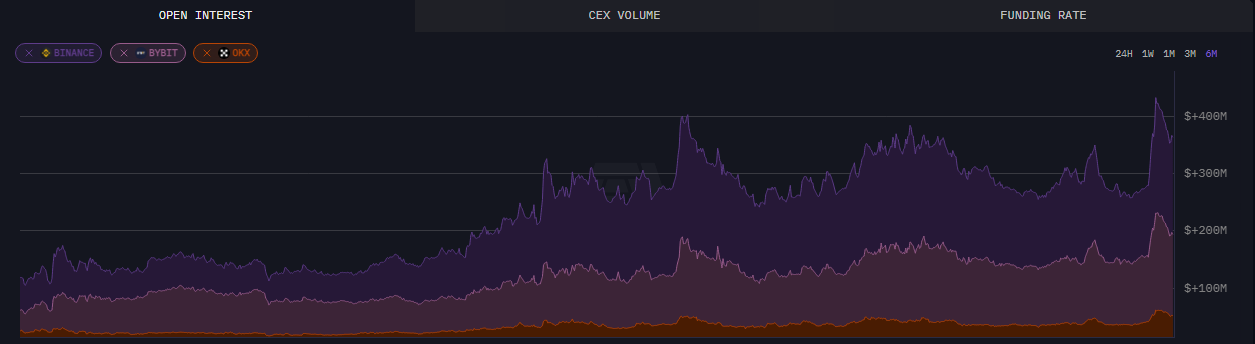

danych on-chain, na dzień 24 sierpnia, otwarte pozycje AAVE przekroczyły 430 milionów dolarów, co stanowi najwyższy poziom od sześciu miesięcy.

Oprócz intuicyjnych danych, aktualizacja AAVE wzbudziła również szeroką dyskusję w społeczności, a obecne informacje o postępach wydane przez V4 również otrzymały duże wsparcie i uznanie, zwłaszcza w zakresie wykorzystania kapitału i komponowalnego DeFi, pozwalając rynkowi dostrzec więcej możliwości i potencjału.

Spraw, aby DeFi znów było wielkie

W połączeniu z aktualizacjami, które zostały ujawnione do tej pory, aktualizacja AAVE prawdopodobnie wprowadzi rynek DeFi na wyższy poziom, z modułową architekturą, ekspansją między łańcuchami i integracją RWA, które nie tylko rozpalą entuzjazm rynku, ale także podniosą cenę i TVL.

Jego założyciel, Stani, również wydaje się być przekonany o wpływie aktualizacji V4 na ścieżkę DeFi.

Być może w niedalekiej przyszłości AAVE wykorzysta płynność "wschodniego wiatru" hossy na rynku kryptowalut, aby wznieść się w górę i otworzyć nieskończone możliwości.